ブログ

資金調達方法

こんにちは。ファクタリング受付担当です。

こんにちは。ファクタリング受付担当です。

昨今の日本企業は、不祥事が相次いでいますが、経営者であれば、企業規模に関係なく注意したいものですよね。

結局は、コンプライアンス(法令順守)意識の欠如、企業統治(コーポレートガバナンス)、統率力(リーダーシップ)、に問題があることが多いようです。

今回のブログでは、経営者の方にとって重要であり大きな課題でもある資金調達方法について説明させていただきます。 企業にとっての資金調達は、重要であり又、経営者にとって大きな課題であることは間違いありません。

特に設立したばかりの企業や、決算が赤字の場合、資金調達方法が分からず、困ってしまうこともあるかと思います。 ビジネスには、資金がなによりも重要です。資金が不足していることによってビジネス チャンスを逃してしまっては元も子もありません。

経営者であれば、中堅・中小企業、大企業でも、資金調達方法については詳しく知っておくことに越したことはないと思います。 では、代表的な資金調達方法一つずつ見ていきましょう。

まず、銀行の融資ですが、金利は2%〜5%と低いが審査にも時間がかかり、急な資金調達には向いていないでしょう。

信用保証協会などが保証会社になって銀行はリスクヘッジもするので、保証会社の審査が必要になってくるケースもあるようです。又、設立が間もないと、大手銀行での融資は非常に難しいと思われます。

次にノンバンクのビジネスローンがありますが、最大の特徴は申し込みから借り入れまでの期間が短く審査は早いですが、銀行より金利が高いことと(15%〜20%)、融資の上限が500万円までの所が多く、それ以上の資金調達には向いていません。

ノンバンクで高額の融資を受けようとすると、不動産などの担保が必要になってくるので、2.3日での融資は手続き上無理でしょう。 又、借入が増えることにより、BS(貸借対照表)の負債の増加にもなります。

そこで今、融資ではない資金調達方法の一つとして、ファクタリングがあります。

ファクタリングは融資ではないので、売掛金を保有していれば、有効な資金調達といえます。

ファクタリングとは、どんな契約かというと、企業が保有している売掛金をファクタリング会社に売却し、ファクタリング会社が売掛金を買取ることにより、企業が保有している売掛金の支払期日を待たずに現金化できる契約です 。

売掛金の売却なので、当然、BS(貸借対照表)の負債の増加にもなりません。

借り入れ方法 |

メリット |

デメリット |

| 銀行からの借入 | 金利が安い | 審査が厳しく、時間もかかる |

| ノンバンクのビジネスローン | 審査がスピーディ | 50万〜500万までが限度 |

| ファクタリング | 売掛金があればできる、審査が早く、 金額は売掛金の額面で決まる |

売掛金がないと出来ない |

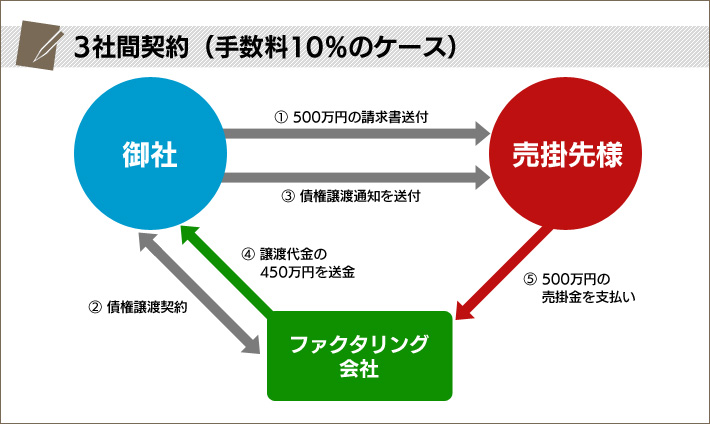

ファクタリングには、3社間契約と、2社間契約があり、手数料も違ってきます。

3社間契約は、売掛先の承諾をいただいた上で、売掛金をファクタリング会社に売却し入金日が到来したら売掛先から直接ファクタリング会社へご入金いただく契約です。

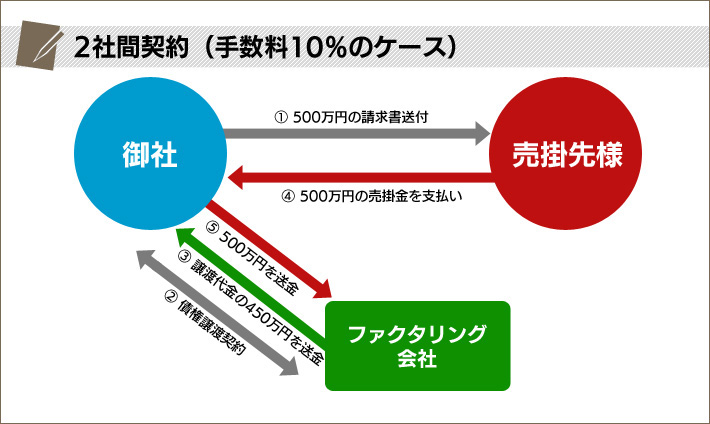

一方、2社間契約はノンリコース(万が一譲渡頂いた債権の売掛先が倒産してしまったとしてもお客様に請求をしません)契約といい、3社間とは違い、契約、取引はお客様とファクタリング会社のみで行ないます、売掛先に承諾をもらわず、ファクタリング会社に売掛債権を買取してもらい、売掛先から入金があったらそれを直接ファクタリング会社に支払っていただく契約です。

もう少し詳しく説明すると、売掛先からの支払いはいつも通り御社に入金されます。

御社は、売掛先から入金があったらすぐにファクタリング会社に送金をしなければなりません。

これを集金代行業務委託契約といいます。

ファクタリング契約をする場合、2社間、3社間に関わらず債権譲渡の登記が基本的に必要となります。

債権譲渡登記とは、ファクタリングで、法務局(登記所)に備える登記簿(債権譲渡登記ファイル)に売掛債権が譲渡されたことを記録することです。 もう少し詳しく説明すると、売掛債権が譲渡されたということを法的に証明するための仕組みとなります。

ファクタリングの手数料は、3社間契約より2社間契約の方が高く設定されています。

理由は、2社間契約の場合、取引先に知られることなく、売掛金を現金化できる反面、売掛先から直接ファクタリング会社に入金にならない為、ファクタリング会社のリスクが高くなるからです。

一般的に手数料は、2社間の場合は10%~30%を超える業者まで様々で、その他に、契約事務手数料、調査費用などが掛かるようです。3社間の場合は2社間よりは低めの設定となっております。

手数料は、ネット検索で良くヒットする会社やホームページが派手であっても住所がきちんと記載されていなかったり、代表者や、設立が未記載であったり手数料率1%からと記載されていても、実際には30%以上の高い手数料を取る会社も多くあるので注意しましょう。

ここに注意

手数料が1%〜となっていても最大で何%なのか確認しましょう!!!

ホームページの会社概要をよく確認しましょう!!!

(代表者の氏名、設立が未記載、会社の住所の記載が曖昧でないか良く確認しましょう)

派手なホームページ、最短即日現金化などは怪しいと思い注意しましょう!!!

※ファクタリング プロの手数料は、2社間でも最大で10%

例えば、500万円の売掛金を25%の手数料で買い取ってもらうと、125万が手数料となってしまい手元に残るのは375万となります。売掛金を現金化できるメリットはありますが、BS(貸借対照表)の資産の大幅な減少となり、結果的に翌月以降の資金繰りにも影響が出てきてしまいます。

2社間契約、3社間契約の違い

| 項目 | 2社間契約 | 3社件契約 |

| 手数料 | 1%〜5% | 手数料が高い10%〜25%以上 |

| 売掛先 | 知られることがない | 知られる |

| 審査内容 | 利用者、売掛先の審査 | 売掛先の審査 |

| 入金方法 | 利用者がファクタリング会社へ入金 | 売掛先がファクタリング会社へ入金 |

MEDS JAPANのファクタリング プロの手数料は、2社間でも最大で10%となっており、業界最安値の水準となっております。又、契約事務手数料、調査費用などの不明瞭な手数料は、一切不要で債権譲渡登記にかかる司法書士への登記費用、4万円程度と、印紙代200円と郵送料などの実費のみとなります。

お申し込みから、審査にあたってご提出いただく書類は「決算書」や「今回買い取りを希望する売掛先への請求書」、「納税証明書」など売掛金を証明するものと、お客様の業績や財務内容がわかる書類が必要となります。

契約は、弊社オフィスへお越しいただき、対面で行いますが、北海道のお客様には、MEDS JAPANの札幌営業所でご契約いただけます。オフィスは札幌の大通公園のそばにありますのでアクセスも良好です。

ファクタリング会社の多くは東京に集中していますが、理由は債権譲渡の登記をできるのが、東京の中野の法務局のみだからです。MEDS JAPANのファクタリング プロは北海道のお客様がご契約のために上京する必要がなくなりますので、時間と費用も大幅に削減することができます。

ファクタリング プロでは、お客様のご要望により2社間、3社間、どちらのファクタリング取引にも対応いたしております。

又、契約及び手数料などに関するご相談を無料で行っております。ぜひお気軽にお問い合わせください。

医療関係のお客様には、医療ファクタリングもご用意していますのでご相談ください。